В пятницу американские и европейские фондовые индексы в основном снизились. Инвесторы оценивали отчеты и другие новости компаний.

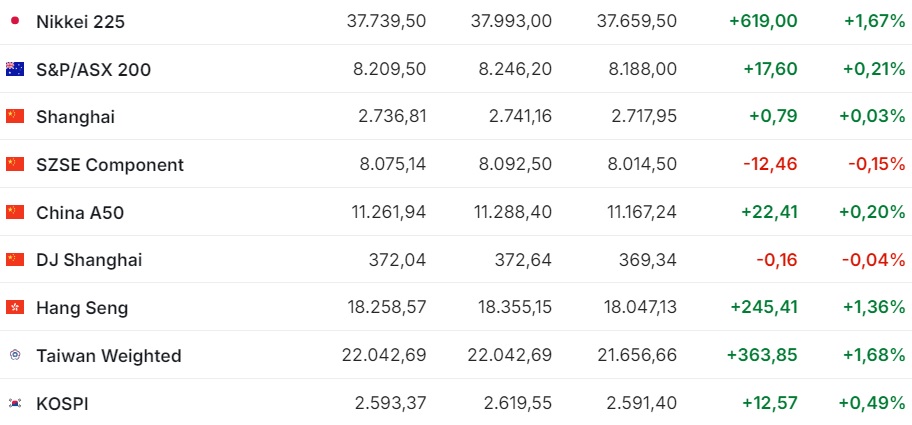

Напротив, фондовые индексы стран Азиатско-Тихоокеанского региона выросли в пятницу, 20 сентября.

Народный банк Китая оставил базовую процентную ставку по кредитам (LPR) сроком на один год на отметке 3,35% годовых, на пять лет — 3,85%. Обе ставки находятся на рекордных минимумах. Последний раз НБК менял их в июле, неожиданно понизив на 10 базисных пунктов, сообщает inbusiness.kz.

Китайский индекс Shanghai Composite по итогам торгов прибавил +0,03%, хотя в течение сессии он в основном снижался. За неделю индикатор вырос на +1,21% или на + 32,72 пункта с 2 704,09 до 2 736,81 пункта.

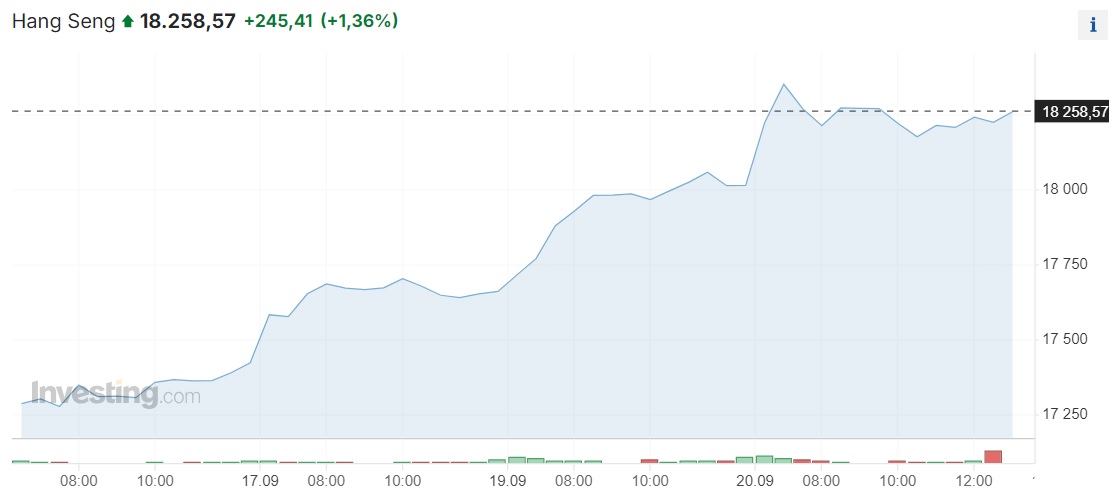

Гонконгский Hang Seng увеличился на +1,4%. Индекс за прошедшую неделю вырос на +5,12%.

Лидерами подъёма на Гонконгской фондовой бирже в пятницу стали акции биотехнологических компаний WuXi AppTec и Wuxi Biologics, цена которых подскочила на +11,7% и +10,4% соответственно.

Цена акций производителя электромобилей XPeng подскочила почти на +7% на новости о хороших результатах продаж новой модели Mona M03.

Кроме того, выросли котировки бумаг автомобильной Geely на+ 7%, девелопера New World Development на +6,8%, фармкомпании CSPC Pharmaceutical на +6,4%, оператора казино Sands China на +4,8%, интернет-ритейлеров Alibaba и JD.com Inc. на +1,8% и +0,7% соответственно, производителя потребительской электроники Xiaomi на +0,4%.

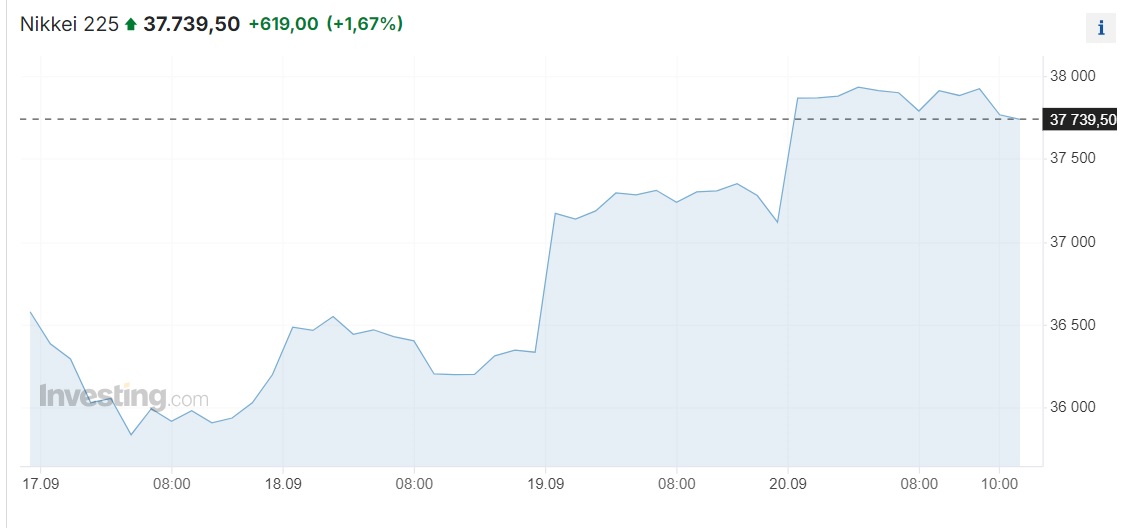

Банк Японии в пятницу также сохранил ключевую процентную ставку на уровне 0,25% годовых, который является максимальным с 2008 года. Эксперты не прогнозировали изменений, по данным Japan Times.

Потребительские цены в Японии в августе увеличились на +3% в годовом выражении, говорится в отчете министерства внутренних дел и коммуникаций. Это максимальные темпы подъёма с октября 2023 года. До этого три месяца подряд инфляция в стране составляла 2,8%. Цены без учета свежих продуктов питания (ключевой показатель, отслеживаемый Банком Японии) повысились на 2,8%, что является максимумом с февраля, после увеличения на 2,7% в июле. Это совпало со средним прогнозом аналитиков, сообщает Trading Economics.

Значение японского индекса Nikkei 225 за день поднялось на +1,67%. За неделю индикатор японского рынка вырос на +1 171,5 пункта или на +3,20% с 36 568,00 до 37 739,50 пункта.

Цены акций технологических компаний выросли, включая Socionext Inc. (+5,4%), Tokyo Electron (+5,3%), Lasertec Corp. (+4,8%), Renesas Electronics (+3,5%), Advantest (+1,3%). Также подорожали бумаги Fast Retailing (+4,2%), Sony (+1,4%), Toyota Motor (+0,9%) и Nissan Motor (+1%)

В понедельник, 23 сентября, индексы АТР в плюсе. Во вторник 24 сентября японский Nikkei 225 набрал +0,75%, китайский Shanghai Composite в плюсе +4,13%, а Гонконгский Hang Seng увеличился на также на +4,13%.

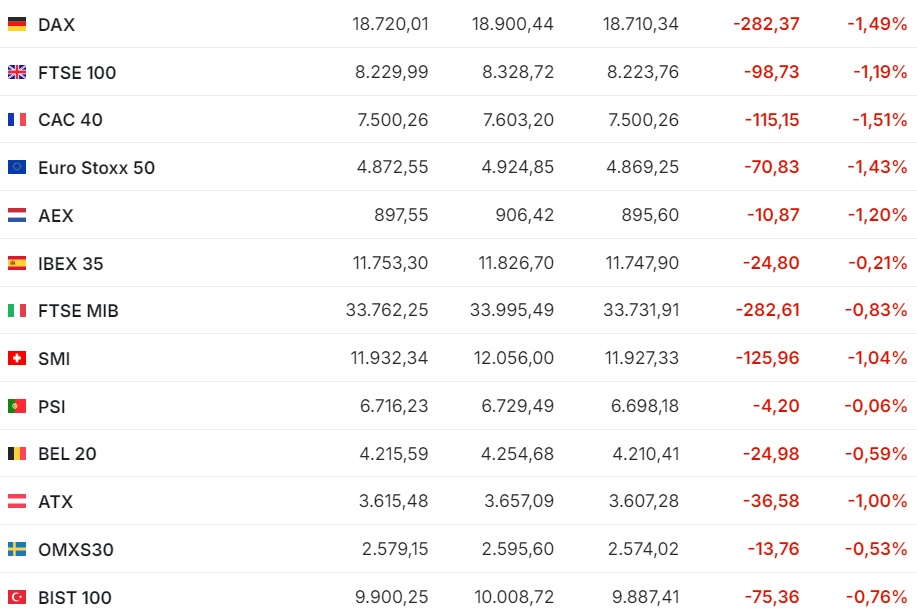

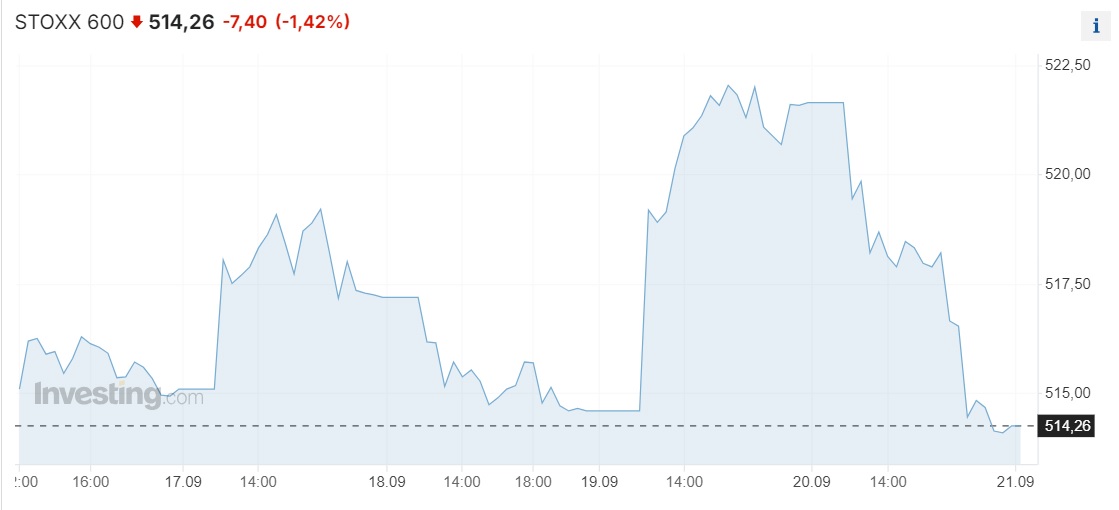

Фондовые индексы крупнейших стран Западной Европы завершили торги в пятницу снижением, резко подешевели акции автомобильных компаний и производителей товаров класса "люкс".

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 к закрытию рынка упал на -1,42%, составив 514,26 пункта против 515,96 пункта неделей ранее. За неделю падение составило -0,33%.

Британский индикатор FTSE 100 потерял -1,19% (-98,73 пункта), снизившись за неделю на – 43,01 пункта или -0,52%, уменьшившись с 8 273,09 до 8 229,99 пункта.

Германский DAX уменьшился на -1,49%, французский CAC 40 на -1,51%, итальянский FTSE MIB на -0,83%, испанский IBEX 35 на -0,21%. Накануне Европейский центральный банк ожидаемо понизил базовую ставку по депозитам на 25 базисных пунктов, до 3,5%. При этом глава регулятора Кристин Лагард не дала чёткого ответа на вопрос, когда ставки могут быть снижены в следующий раз. В частности, она сказала, что у ЕЦБ нет плана в отношении октябрьского заседания, пишет Finmarket.ru.

Трейдеры продолжали оценивать итоги заседаний ряда крупных мировых ЦБ. Так, Федеральная резервная система снизила базовую процентную ставку сразу на 50 базисных пунктов до 4,75 – 5,00% годовых. Между тем Банк Англии, Банк Японии и Народный банк Китая сохранили ставки на прежнем уровне.

В пятницу, 20 сентября, стало известно, что розничные продажи в Великобритании в августе выросли на 1% относительно предыдущего месяца, тогда как аналитики в среднем ожидали их повышения всего на 0,4%. Кроме того, данные за июль были пересмотрены с повышением: продажи в позапрошлом месяце увеличились на 0,7%, а не на 0,5%, как сообщалось ранее. В годовом выражении розничные продажи в Британии в августе повысились на 2,5%, рекордными темпами с февраля 2020 года.

Индекс потребительского доверия в Великобритании в сентябре опустился до минимального уровня за полгода. Значение индикатора уменьшилось до минус 20 пунктов с минус 13 пунктов в июле, сообщается в отчете GfK NOP Ltd., хотя аналитики не прогнозировали изменений.

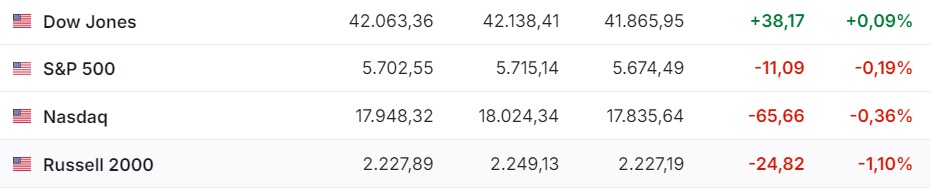

Американские фондовые индексы в основном снизились по итогам торгов пятницы, но Dow обновил максимум.

В пятницу Dow Jones прибавил +0,09% или +38,17 пункта, поднявшись до 42 063,36 пункта. За неделю индикатор прибавил +669,63 пункта или +1,62%.

NASDAQ в пятницу снизился на -65,66 пункта или на -0,36% до 17 948,32 пункта. В понедельник, 23 сентября, индикатор прибавил +0,14% до 17 974,27 пункта.

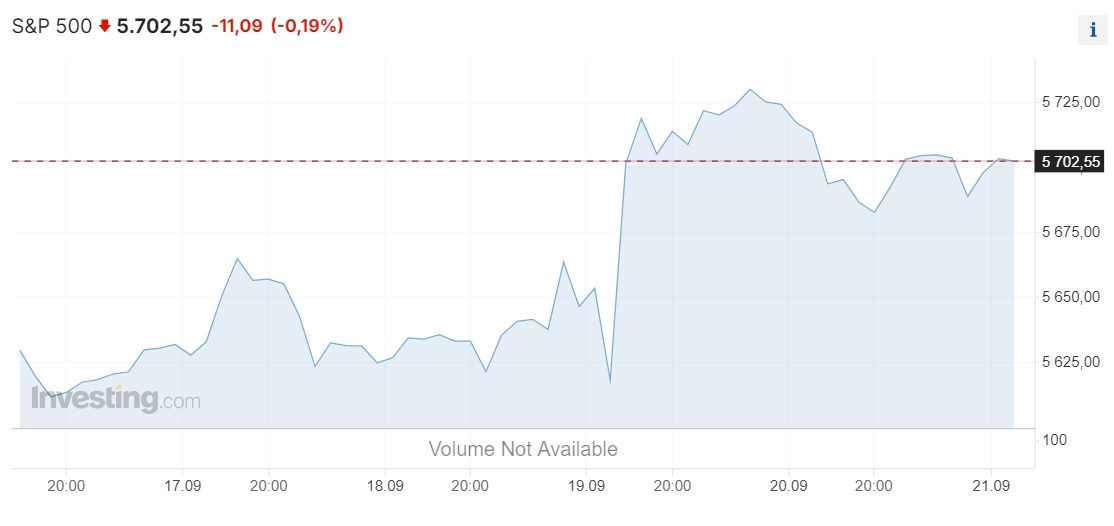

Значение Standard & Poor’’s 500 в пятницу, 20 сентября, упало на -11,09 пункта,или на -0,19%, до 5 702,55 пункта. В понедельник, 23 сентября, индекс прибавил +0,28% и подрос до 5 718,57 пункта.

Все три американских фондовых индикатора пока растут с начала сентября — исторически наименее благоприятного месяца для американского рынка акций. Standard & Poor’’s 500 не завершал этот месяц в плюсе с 2019 года, пишет MarketWatch.

Такую динамику рынок демонстрирует после первого с 2020 года снижения процентных ставок Федеральной резервной системы, которое состоялось в минувшую среду. Напомним, что ФРС снизила ключевую ставку на 50 базисных пунктов до 4,75 – 5,00% годовых.

Ведущие инвестбанки расходятся во мнении относительно дальнейших действий регулятора. JPMorgan Chase & Co., верно предсказавший сентябрьское снижение ставок на 50 базисных пунктов, ожидает такого же шага и в ноябре, а Goldman Sachs Group прогнозирует серию снижений на 25 базисных пунктов с ноября этого года по июнь 2025-го.

Изображение Sergei Tokmakov с сайта Pixabay